CALCULATION 金融工学的評価計算

金融工学的評価計算

物件単独の分析ではなく、所有するすべての不動産を数値としてとらえ、課題を明確するのが当社独自の金融工学的評価計算です。具体的には貸借対照表・損益計算書・キャッシュフロー表の3つの指標から不動産を客観的に評価したうえで資産ドック(資産診断)を実施。その結果からクライアント目標と現状のギャップを課題へと転換。数値という明確な根拠をもってクライアント資産を増やすための「ベストプラクティス(最も適した手法)」を提案します。

金融工学的

評価計算例

評価計算例

SIMULATION

PROPERTY

「都内新築一棟アパート」

PROPERTY

「都内新築一棟アパート」

「FCR>K%」そして「CCR>FCR」のため、借入金によるレバレッジ(てこの原理)効果が十分働いています。

DCRが1.2以上のため、借入金返済に問題ありません。

BERが80%以下のため、空室率に余裕があります。

POINT

不動産投資において金融工学的評価計算は、リスクを最小限に抑えるために必要不可欠です。OWNER’Sでは、金融工学的評価計算によって投資対象となる不動産を複数のパターンで比較検証し、効率性や安全性を投資指数として評価。潜んだ問題点を表面化させることで、不動産価値を目標通り最大とする道筋を明確にしていきます。

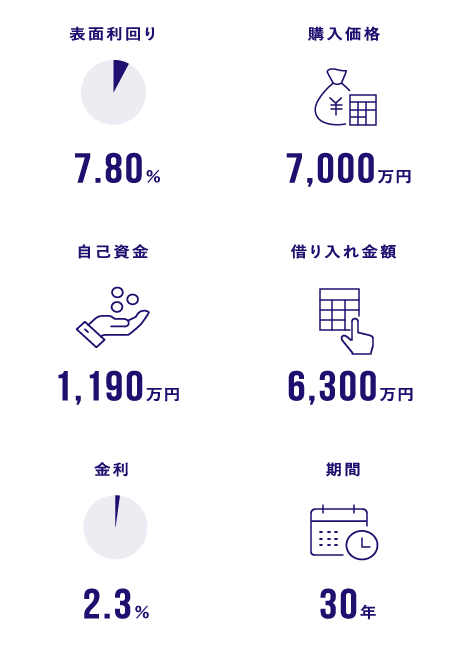

設定条件

キャッシュフローツリー

初期分析(効率・安全指標)

-

FCR

(Free&Cleaely

Return:総収益率)5.83% -

K%

(Loan Constrant:

ローン定数)4.62% -

CCR

(Cash on Cash

自己資本配当率)12.26% -

レバレッジ分析Positive

-

LTV

(Loan To

Value:借入金割合)90% -

DCR

(Debt

Coverage Ratio)1.50 -

BER

(Break Even Rate:

損益分岐入居率)68.28%

- [FCR(総収益率)とは]

- FCRは次の計算式で算出されます。NOI(営業純利益)÷(物件価格+諸費用)×100=FCR NOIとは満室賃料から空室損失や税金といった支出を差し引いたもの。つまりFCRは「真の利回り」といえます。

- [K%(ローン定数)とは]

- ローンの残高に対する年間返済額の割合。ローン年間返済額÷ローン残高×100=K% CCR(自己資本配当率)とは物件に投下した自己資金に対する年間のキャッシュフロー。この数字が高いほど投資効果が高いことになります。キャッシュフロー÷自己資金額×100=CCR

- [DCR(借入償還余裕率)とは]

- ローンの返済能力を見る指標で、この数字が高いほど余裕を持ってローンを返済できることになります。・NOI(営業純利益)÷ADS(年間のローン返済額)=DCR

- [BER(損益分岐入居率)とは]

- BERは損益分岐点を意味します。たとえば、80%であれば2割空室になった時点でキャッシュフローがプラスマイナスゼロになります。アパート経営においては、80%以下が安心の目安といえます。

- [FCR(総収益率)とは]

- FCRは次の計算式で算出されます。NOI(営業純利益)÷(物件価格+諸費用)×100=FCR NOIとは満室賃料から空室損失や税金といった支出を差し引いたもの。つまりFCRは「真の利回り」といえます。

- [K%(ローン定数)とは]

- ローンの残高に対する年間返済額の割合。ローン年間返済額÷ローン残高×100=K% CCR(自己資本配当率)とは物件に投下した自己資金に対する年間のキャッシュフロー。この数字が高いほど投資効果が高いことになります。キャッシュフロー÷自己資金額×100=CCR

- [DCR(借入償還余裕率)とは]

- ローンの返済能力を見る指標で、この数字が高いほど余裕を持ってローンを返済できることになります。・NOI(営業純利益)÷ADS(年間のローン返済額)=DCR

- [BER(損益分岐入居率)とは]

- BERは損益分岐点を意味します。たとえば、80%であれば2割空室になった時点でキャッシュフローがプラスマイナスゼロになります。アパート経営においては、80%以下が安心の目安といえます。